国盛策略:我们对美股的几个误解

本文来自微信公众号“尧望后势”,作者张启尧、胡思雨。

核心观点

前言:

自2009年金融危机结束以来,美股已持续上涨近10年,为历次牛市之最。在世界经济复苏势头放缓、贸易保护主义抬头的背景下,近期美国经济强劲增长护持投资者信心不减,全球资金蜂拥下,美股仍在刷新着历史新高。然而,站在这个时点,美股还剩下多少性价比及上行空间,是值得投资者重新考量的问题。

本篇报告,针对市场对美股常见的几个误解一一分析,力求以客观数据和历史规律为准绳,为投资者还原美股市场当前的真实状态:

误解一:美股牛市看不到头,能长期持续

事实:美股牛长熊短,但最长也未过“十年之痒”。美国股市行情在多数情况下是对美国经济前景的预演,经济自有其运行周期,美股也一样。

误解二:美股仍便宜,是价值投资典范

事实:无论横向或纵向比较,美股已经不便宜。纵向来看美股估值已从底部抬升较多,横向来看美股估值较主要市场为高,从行业看美股各行业估值水平也不算低。

误解三:美股牛市,尤其在加息周期中,主要依赖盈利驱动

事实:本轮美股牛市,估值也是重要驱动力,即使在15-17年的加息周期中,估值依然持续上行。当前,随着利率的持续抬升,美股的估值顶大概率已经出现。虽然2018年以来驱动力再次轮换至盈利,但内在动能已出现变化,更多在依靠部分行业、公司的拉动以及股票回购的支撑。

风险提示:1、本轮美国经济向上周期持续时间超出常规;2、美国加息趋势出现转变,更极端的情况下甚至转至再次大幅降息。

报告正文

自2009年金融危机结束以来,美股已持续上涨近10年,为历次牛市之最。其中道琼斯指数和标普500指数由前期低点涨超300%,纳斯达克指数更涨超500%。在世界经济复苏势头放缓、贸易保护主义抬头的背景下,近期美国经济强劲增长护持投资者信心不减,全球资金蜂拥下,美股仍在刷新着历史新高,投资从未变得如此简单。然而,站在这个时点,美股还剩下多少性价比及上行空间,是值得投资者重新考量的问题。

本篇报告,针对市场对美股常见的几个误解一一分析,力求以客观数据和历史规律为准绳,为投资者还原美股市场当前的真实状态:

误解一、美股牛市看不到头,能长期持续

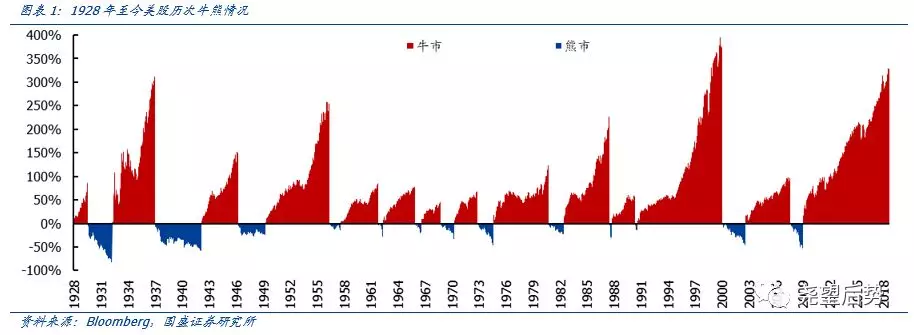

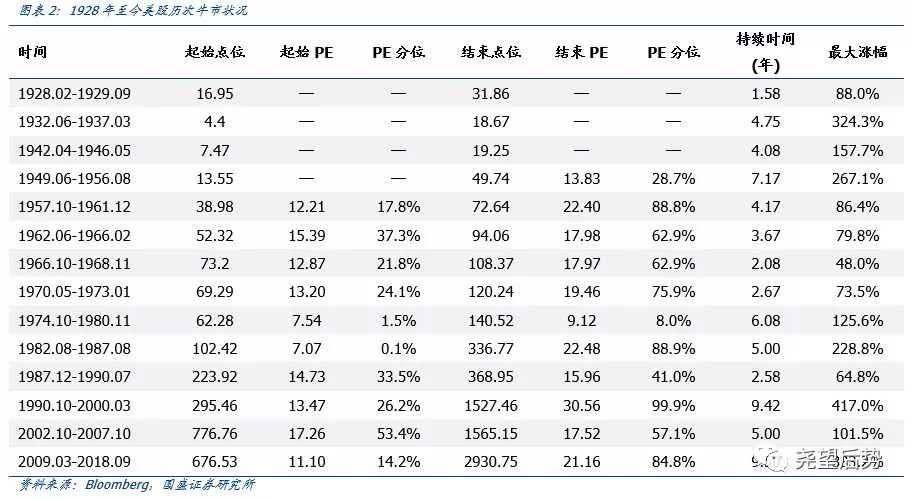

以标普500指数为参照,1928年至今90年间,美股共经历14波牛市,本次牛市自2009年3月开始,至今延续时间已超越此前1990年10月至2000年3月的记录,涨幅也已超过330%,为历史第二高。

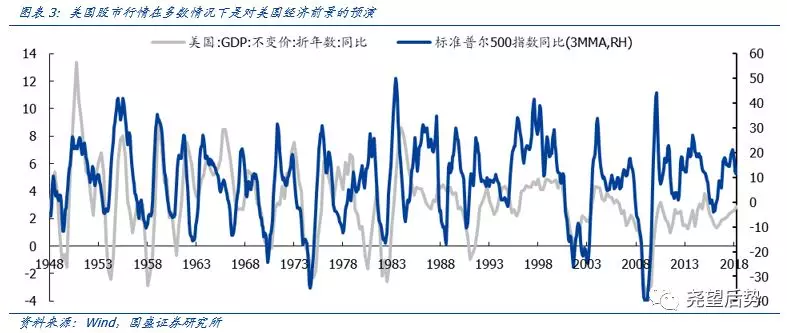

回顾美国过去所有牛市行情,美股尚未能出现持续时间超过10年的超长牛市,其原因在于美国股市行情在多数情况下是对美国经济前景的预演。从过去70年的经验来看,经济学的理论在美国得到了较为完美的实际展现,美股市场整体上成为美国经济走势的一个先行指标,而资本主义体制下经济运行中自然存在的小周期,则从根本上决定了美国经济难以保持长期向上趋势,这也导致美股行情同样表现出一定的周期性。

结论一:美股牛长熊短,但最长也未过“十年之痒”。美国股市行情在多数情况下是对美国经济前景的预演,经济自有其运行周期,美股也一样。

误解二、美股仍便宜,是价值投资典范

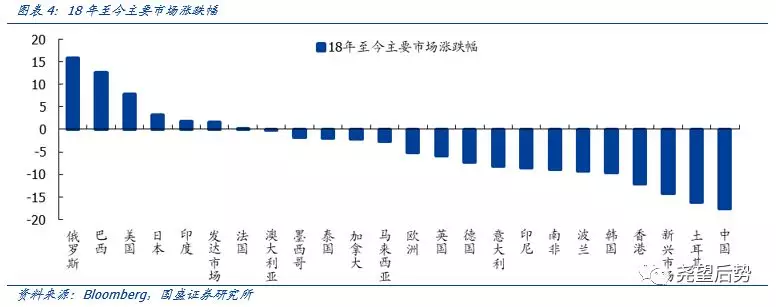

2018年以来,随着EPS的再度走高,美股上涨持续,收益在主要市场中排名靠前,美股仍是股票资产配置中的绝佳选择。然而鉴于当前美股估值已处于较高水平,往后看其配置价值整体是在下降的。

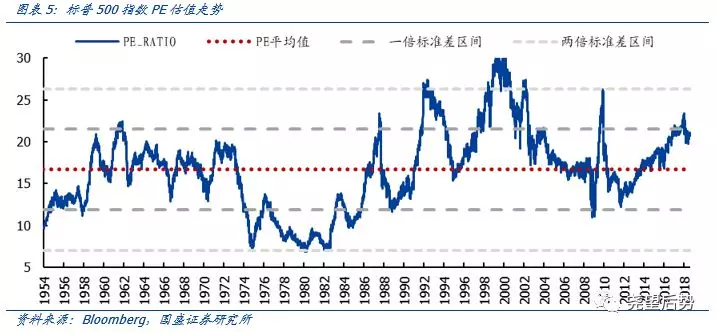

纵向对比来看,当前美股PE估值正处在1954年以来,平均PE向上一倍标准差附近,较前期底部已抬升2倍标准差,根据历史经验,历次牛熊期间PE估值变动基本不超过3倍标准差,美股估值抬升空间可能已经有限;

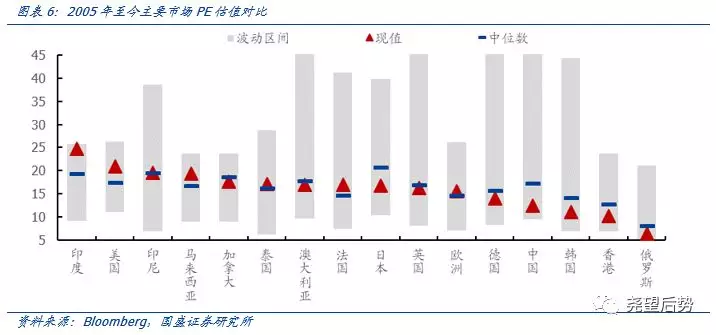

横向对比来看,全球主要市场PE估值大多处在2005年以来的较低位置,仅美国、印度等市场仍保持较高估值水平,市场轮动之下,美国之外的其他市场的性价比将愈加凸显;

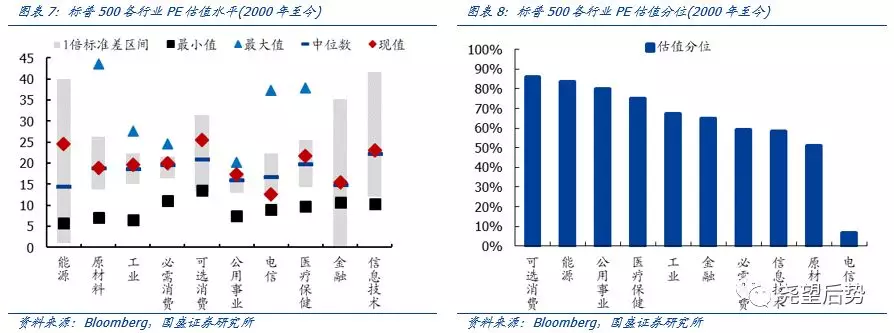

分行业来看,美股能源、可选消费、公用事业、医疗保健等行业相对估值均处在2000年以来的75%分位线以上,估值水平已经较高。同时,剩余的各行业除电信行业以外,也已处在中位线之上,估值水平也不算低。

结论二:无论横向或纵向比较,美股已经不便宜。纵向来看美股估值已从底部抬升较多,横向来看美股估值较主要市场为高,从行业看美股各行业估值水平也不算低。

误解三、美股牛市,尤其在加息周期中,主要依赖盈利驱动

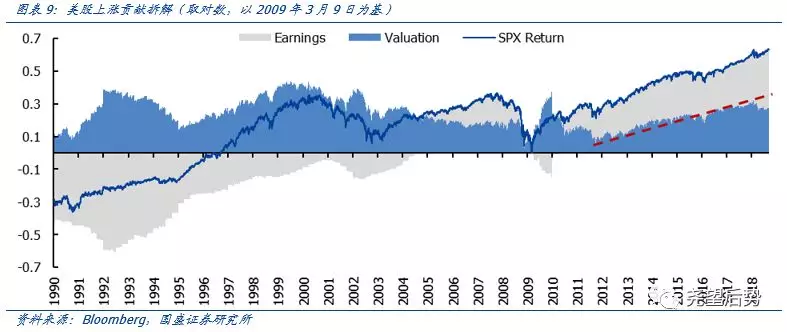

过去10年美股牛市的驱动力经历了几次轮换。通过对美股上涨的动力的拆解,可以发现截至目前,本轮美股牛市上涨可以大致分为3个阶段:

1)09年内危机冲击下的估值拉动时期。2009年年内,尽管企业盈利状况在金融危机冲击下继续恶化,但市场已逐渐走出危机后的阴霾,估值拉动下指数开始底部抬升;

2)10-13年危机影响渐消的盈利推动时期。2010年至2013年期间,随着经济逐渐走出衰退开始回暖,企业盈利快速上升,推动市场继续上涨并实现估值切换,奠定了此轮牛市涨幅近;

3)14-17年,尽管美国逐渐进入加息周期,全球利率拐点也随之出现,但美股估值反而仍在持续扩张。2013年后美国经济强势复苏,带动全球资金持续涌入。期间EPS稳步上升,但增长率变化不大,市场上涨的主要动能为估值的提升。

18年后上涨动能再次转为EPS拉动,但内在动能出现了变化:

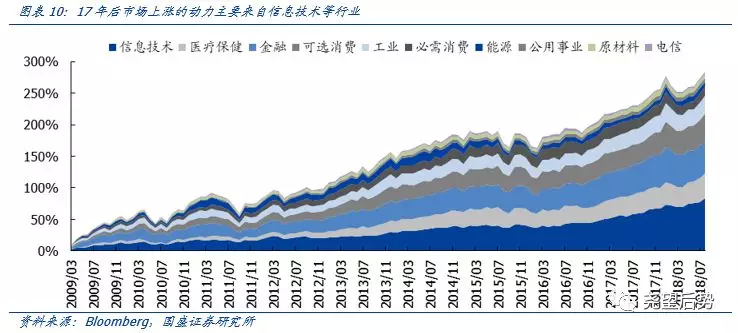

1)由全行业推动转为个别行业推动。从各行业对于市场上涨的贡献来看,2017年后市场上涨的动力主要来自信息技术、医疗保健和可选消费行业,合计贡献了8成以上的涨幅;

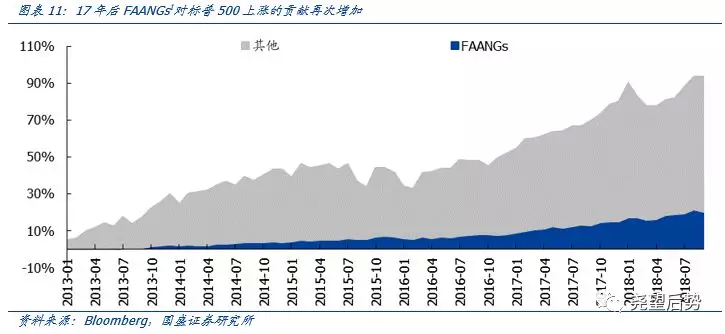

2)由普涨变为依靠少数企业拉动,比较典型的就是FAANGs企业对于标普500指数上涨的贡献在2017年后再次出现较大幅度的上升;

股票回购对EPS提升贡献较大。2017年12月,美国国会通过了“减税与就业法案”(Tax Cuts and Jobs Act),下调企业海外盈收转入美国时的税率,带来海外利润回流,推动美股回购升温。

结论三:本轮美股牛市,估值也是重要驱动力,即使在15-17年的加息周期中,估值依然持续上行。当前,随着利率的持续抬升,美股的估值顶大概率已经出现。虽然2018年以来驱动力再次轮换至盈利,但内在动能已出现变化,更多在依靠部分行业、公司的拉动以及股票回购的支撑。

注1:FAANGs即以Facebook、Apple、Amazon、Netflix、Google等为代表的高增长的高科技公司,此处为可比性故,取用Apple、Amazon、Nvidia、Alphabet、Netflix和Facebook这6只标普500成分股进行计算。

注2:根据美联储的测算,持有海外现金最多的15家公司所持海外现金总计约占标普500成分企业所持的80%,同时也占它们所有现金(国内+国外)的80%左右。详见Michael Smolyansky, Gustavo Suarez, and Alexandra Tabova , U.S. Corporations' Repatriation of Offshore Profits, 2018

总结

1)美股牛长熊短,但最长也未过“十年之痒”。美国股市行情在多数情况下是对美国经济前景的预演,经济自有其运行周期,美股也一样;

2)无论横向或纵向比较,美股已经不便宜。纵向来看美股估值已从底部抬升较多,横向来看美股估值较主要市场为高,从行业看美股各行业估值水平也不算低;

3)本轮美股牛市,估值也是重要驱动力,即使在15-17年的加息周期中,估值依然持续上行。当前,随着利率的持续抬升,美股的估值顶大概率已经出现。虽然2018年以来驱动力再次轮换至盈利,但内在动能已出现变化,更多在依靠部分行业、公司的拉动以及股票回购的支撑。

风险提示

1、若本轮美国经济向上周期持续时间超出常规,则美股牛市行情仍有望延续,可能的原因有突发的技术冲击或需求冲击等;

2、美国加息趋势出现转变,更极端的情况下甚至转至再次大幅降息,市场流动性泛滥下估值仍将抬升。

扫码下载智通APP

扫码下载智通APP