三个万亿美元市值巨头VS其他美股公司:押注热门股还是好选择吗?

股票价格是因供求关系出现变化的,这毫无争议。

然而,随着美股股指不断创出新高,不少分析人士认为,股票的相对短缺加上某种程度上机械性需求可以解释道指如何攀升至历史高位以及三个万亿美元市值巨头的存在。

股票为何会出现短缺?近几十年来美国上市公司总数的下降、IPO的相对减少以及减少公司股本基础的大规模股票回购,无一例外都降低了市场流动性。

当然,这些也是本轮牛市的特征。但把重点放在股票的绝对数量或股票回购浪潮之上,认为它们是推动股市出现历史性上涨的关键因素,未免过于简单了。市场上还是有很多股票可供交易,回购也并不会真正动摇指数——重点在于每个人都想要同类型的股票罢了。

真正稀缺的是庞大的、可靠的现金流。投资者认为现金流将承受经济动荡和技术中断所带来的压力,因担忧缺乏可靠利润回报,刺激人们对债券产生巨大需求,并将占主导地位的成长型股票的估值水平推得越来越高。

这并非否认市场上的股票比以前少了。道琼斯威尔希尔5000指数目前涵盖约3500只股票,远不及上世纪90年代末的7000多只。但大多数消失的股票都是小型边缘公司罢了。自2012年以来,股票总数一直比较稳定,发行量也增长了一倍以上。

若减少股票数量是个问题,那么为何标准普尔500指数中六分之一的股票预期市盈率仅有12倍甚或更低呢?

若公众投资者觉得没有足够多的股票可供选择,那么为何去年市场并未对优步(UBER.US)、Lyft(LYFT.US)及Pinterest(PINS.US)等股票敞开怀抱呢?

事实上,股票回购现在是上市公司融资的一个常态。按照目前的速度,每年回购的股票约占总市值的2%至3%。但其中很大一部分是用于股权激励和员工持股计划。因此,作为市值30万亿美元股市中的一个波动因素,其影响力与前几年相比已经有所减弱。

真正的问题是缺乏稳定和增长——或者说是人们认为缺乏稳定和增长。

智通财经APP获悉,当前,BBB级债券收益率为3%。而垃圾级债券这种长期年化违约率为3.5%的资产类别,目前的收益率却是5%。

显然,美联储的三次降息以及暂时按兵不动的承诺、通胀恐慌过后全球经济复苏的苗头都对这种情况的出现起到推波助澜的作用。但是,老龄化的全球投资者基础和亟需回报的机构对现金流的巨大需求才是导致该情况的最直接因素。

精英股

技术变革带来的多个行业中,赢者通吃的局面也造就了一批精英股。这些广受赞誉的赢家地位根深蒂固,他们不断自我强化,利润率稳定,每年业绩都大幅增长。

正如KKR&Co.全球宏观经济主管Henry McVey所分析的那样,这造成了一个两极分化严重的市场,20%最昂贵的股票和20%最便宜的股票之间存在巨大的估值差距。

排名靠前的当然是科技行业的五大巨头:苹果(AAPL.US)、微软(MSFT.US)、Alphabet、亚马逊(AMZN.US)和Facebook(FB.US)。这五家公司的总市值超过5亿美元,占标指市值的约18%。前三名的市值甚至都超过1万亿美元,总市值约为3.7万亿美元,今年净利润可能超过1400亿美元。

苹果-微软-alphabet今年的市盈率为26倍。他们没有债务,且拥有巨大的投资、回购股票和为未来股息筹集资金的能力。而整个大盘的整体市盈率低于19倍。

目前市场上出现的争论主要包括:这些股票的溢价是否过高,投资者是否过于乐观自满。

McVey表示:“我们的分析并不意味着这些赢家的股票不值得被长期持有。但关键是,共识在很大程度上和我们对低利率和技术变革时代的看法已经一致。这个群体的估值已经足够高,意味着他们未来几年的回报率可能不再那么高了。”

但他补充道,购买最便宜的股票并非一个绝对的制胜法宝。他更倾向于结合盈利和股息增长等因素,在估值位于中等区域的公司中发掘值得投资的对象。

该押注吗?

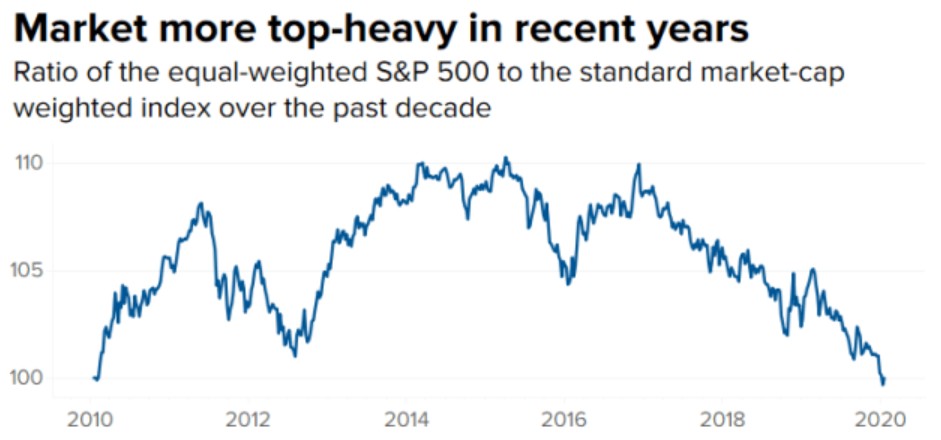

对这些赢家的过度追捧是以牺牲“平均股价”为代价,至少相对而言是这样的。我们看到标指等权重指数相对于以大型股为主导的指数有所下滑。但长期来看,等权重指数的表现却要好得多。

推动这些赢家的力量是相当理性且可以理解的。然而,从技术面、估值、人气等多方面来看,这波涨势似乎已经接近顶峰。而在这个经济增长放缓、技术转型的时代里,现金流的明显匮乏可能会缩短资金周期。

那么,是时候孤注一掷,押注那些热门股了吗?

扫码下载智通APP

扫码下载智通APP