红刊财经

5月底,云南能投发布公告称,拟以合计超过14亿元的价格购买新能源公司持有的马龙公司100%股权、大姚公司100%股权、会泽公司100%股权和泸西公司70%股权。这是云南能投自2016年由云南盐化资产置换后的一次重大并购行动。

在完成资产置换的当年,云南能投2016年的业绩表现似乎不错,实现净利润2.6亿元。然而好景不长,一年后的2017年,云南能投净利润便相比上年减少了1亿元,只有1.6亿元,降幅高达38.46%,如此突变似要再现2016年改组前的困境。或许正是在这种不利的背景下,云南能投积极展开了针对马龙公司、大姚公司、会泽公司和泸西公司的股权并购,希望能通过此次并购拉动自己的业绩增长。

对于此次收购,《红周刊》记者在梳理重组预案时发现,云南能投并购的四家公司均为“自己人”,而这些“自己人”身上还存在着不少的瑕疵,一不小心,很可能使得上市公司掉进自家人挖的“坑”里。

标的之一马龙公司涉嫌无证生产

云南能投本次并购的4家标的公司的主营业务均为陆上风力发电的项目开发、建设及运营,主要产品为电力。根据《电力业务许可证管理规定》(电监会9号令)第四条要求,在中华人民共和国境内从事电力业务,应当按照本规定取得电力业务许可证。除电监会规定的特殊情况外,任何单位或者个人未取得电力业务许可证,不得从事电力业务。因此,本次云南能投并购的四家标的公司,都必须要有电力业务许可证方可运营。根据并购预案披露,云南能投本次并购的四家标的公司截至目前为止虽然都已经取得电力业务许可证,但《红周刊》记者还是注意到,这几家公司在此前的经营中似乎存在无证经营的问题。

以本次并购标的之一的马龙公司为例,该公司是由新能源公司于2013年6月3日出资2500万元成立的,2014年股东新增货币出资1.44亿元;2017年股东新增货币出资2237.96万元,变更后的公司注册资本为1.91亿元。从重组预案披露的财务报表数据来看,该公司2015年时就已经实现营业收入2850万元,其中包括标准电费收入1588万元,新能源补贴款1189万元,接网补贴款72万元。该组数据说明,公司既然存在标准电费收入,一定意味着公司至少从2015年开始就已经在经营电力业务了。

然而奇怪的是,预案中披露的马龙公司的《电力业务许可证》(证书编号1063016-01026)的发证时间是2016年3月30日,有效期20年,有效期间为2016年3月24日至2036年3月23日。也就是说,该公司是从2016年3月24日开始才取得电力业务许可证的,在此之前,其并不具备电力经营的资质。然而正如前文所述,该公司其实已从2015年开始就已经从事电力业务了,否则无法解释公司的2850万元营业收入来源何处。

马龙公司在2015年未取得电力业务许可证的情况之下,就开始经营电力业务,显然是违反相关规定的。根据《电力业务许可证管理规定》第四十条,未依法取得电力业务许可证非法从事电力业务的,应当责令改正,没收违法所得,可以并处以违法所得5倍以下的罚款;构成犯罪的,依法追究刑事责任。也就是说,一旦查实马龙公司存在违规经营的情况,那么不但其2015年的收入可能会被罚没,而且还有可能面临数千万的罚款,甚至有被追究刑事责任的可能。

此外,马龙公司在没有取得相关许可证的情况下,不但已经取得了标准电费的收入,而且还取得了新能源补贴,那么这其中又是否存在违规申请补贴的情况呢?总之,无论是没有许可证的经营,还是违规申请补贴,这对于本次并购来说都影响重大,很可能会影响到并购重组的进程。对此,云南能投还得小心自家人挖的“坑”。

远超收入的异常应收账款

并购预案披露,云南能投本次并购的四家标的公司提供的电力主要为风力发电,属于可再生能源发电项目,风电上网电价高于当地煤电标杆上网电价部分,享受国家可再生能源电价补贴。云南能投在其披露的预案中表示,公司所建设的风力发电场以及电网接入工程在项目投入正式运营、开始并网发电时,已经符合补贴的申请条件,具有收取可再生能源电价附加资金补助的权利,与该收入相关的经济利益很可能流入企业,符合收入确认原则,因此公司电费补贴收入、线路补贴收入与公司标准电费收入同时确认。此外,预案还表示,四家标的公司所收取的可再生能源电价补贴和接网补贴是与公司正常经营业务直接相关,而且根据《可再生能源法》及其他国家政策规定,是连续的、可预见的、经常性的收益,因此视为经常性损益进行财务核算。事实上,标的公司的营业收入也正是由标准电费收入、可再生能源补贴收入和接网补贴收入三部分组成。

以大姚公司为例,该公司是由新能源公司2013年6月4日成立的,从该公司的财务报表来看,该公司2016年才开始正常生产经营,当年实现的营业收入总计为1377万元,其中包括245万元标准电费(见表2)、1055万元的新能源补贴和77万元的接网补贴。由大姚公司营业收入构成来看,正如并购预案中所述那样,该公司将新能源补贴和接网补贴当做了经常性收益,核算为营业收入,但值得奇怪的是,该公司应收账款的数据是大于营收的。

根据大姚公司的资产负债表数据,2016年形成的应收账款金额高达4508万元,其数值竟然远远超过了自己的1377万元营业收入。我们知道,应收账款是伴随企业的销售行为而产生的债权,如果该公司已连续经营数年,则应收账款的累计金额远远超过当期营业收入尚可理解,但问题在于该公司只是自2016年才开始正常经营,在经营的当年,应收账款就远超营业收入的做法就有点让人难以理解了,难道该公司应收账款中有很大一部分金额没有被确定为收入?

从该公司应收账款的构成情况看,在2016年应收账款中,有4192万元为尚未收回的新能源补贴,有316万元为尚未收回的接网补贴。然而从该公司营业收入的构成情况看,当年这两项补贴形成的收入金额却分别仅为1055万元和77万元,远远小于了应收账款的金额。

既然该公司将新能源补贴和接网补贴确认为营业收入,那么当年形成的两项补贴均应该确认为营业收入,而这两项补贴中没有以现金或票据收到的部分是需要形成应收账款的。由于这两项补贴在报告期内并未收到,因此新能源补贴和接网补贴形成的应收账款在理论上应与相应的营收数据相等才对,然而在该公司的报表中,这两项形成应收账款却远超相应的营业收入,这是一个非常奇怪的现象。

在2017年大姚公司的期末应收账款中,新能源补贴应收金额和接网补贴的应收金额分别为9420万元和688万元。由于该公司这两项补贴在2016年和2017年中一分都没有收到,因此扣除这两项的期初金额,大姚公司2017年新确认的新能源补贴应收金额和接网补贴的应收金额应该分别为5228万元和372万元。然而从收入明细来看,该公司当年确认的新能源补贴收入和接网补贴收入却分别为4353万元和318万元。公司2017年确认的收入远低于应收账款金额的现实让人费解,该公司的新能源补贴收入和接网补贴收入到底是按照什么依据来确定收入的呢?

除了大姚公司外,本次并购标的之一的马龙公司也存在类似让人费解的情况。正如我们上文所分析,2015年马龙公司并没有取得电力业务许可证,因此其新能源补贴和接网补贴本身就存在可疑,虽然在该公司的审计报告中,并未披露2015年应收账款明细,但就算其2015年开始经营,其应收账款总额超过营业收入总额的合理性也是让人怀疑的。此外,2017年期末的新能源补贴和接网补贴的应收账款余额分别高达1.34亿元和499万元(见表3),而2015年、2016年和2017年三年中新能源补贴合计实现的营业收入与接网补贴合计实现的营业收入却分别仅有1.08亿元和426万元,竟然也低于相应的期末应收账款余额。

相较上述两家公司的应收账款数据的异常,本次收购的另两家标的公司沪西公司和会泽公司却不存在这种奇怪的现象,这两家公司以上两项补贴形成的应收账款金额均远低于相应的营业收入。

《红周刊》记者认为,对于本次收购标的所形成的应收账款远超营业收入的奇怪现象,上市公司应该在并购预案中给出详细、合理的说明才对,可遗憾的是,《红周刊》记者并未从预案中找到合理的解释。

蹊跷的零坏账准备

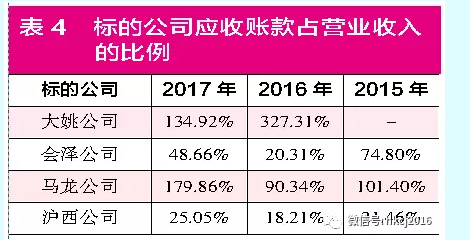

正如上文所分析,报告期内大姚公司和马龙公司因补贴款形成的应收账款金额远超相应的收入金额,这导致这两家公司的应收账款金额异常巨大。其中,大姚公司2016年和2017的应收账款占营业收入的比例分别高达327.31%和134.92%(见表4),而马龙公司在2015年、2016年和2017年形成的应收账款占营业收入的比例则分别高达101.40%、90.34%和179.86%。其他两家标的公司会泽公司和沪西公司应收账款占营业收入的比例则相对上述两家公司较低。除此之外,令人更吃惊的是,以上四家标的公司的应收账款在整个报告期内计提坏账准备竟然全部显示为0。

对此现象,并购预案虽然给出解释,即四家标的公司的坏账政策按照“单项金额重大并单独计提坏账准备的应收款项”和“按信用风险特征组合计提坏账准备的应收款项”两个标准执行,均认为“公司风力发电销售形成的应收电网公司标准电费、可再生能源补贴及接网补贴,经个别认定,不会出现坏账风险,不归类到账龄组合计提坏账准备,作为‘无回收风险组合’不计提坏账准备。”而这几家公司的收入均来自他们认为的“无回收风险组合”,就导致这几家公司所有的应收账款坏账全部为0计提。可问题在于,这种解释真的合理吗?

实际上,在上文中我们已经分析,以马龙公司为例,该公司2015年并无电力业务许可证,而其却存在电力经营的情况,这可能导致该公司当年营业收入被罚没,其新能源补贴和接网补贴本身也存在风险,而并非是其认定的“不会出现坏账风险”,因此,应该按照比例计提坏账准备才合理的。

另外,本次并购的四家标的公司应收账款的欠款方虽然均为地方电网公司,但这并不意味着公司就不存在回收的风险,0计提坏账准备显然是不够谨慎的。以同为电力企业的上市公司国电电力做对比,该公司应收账款也多为各地方的电力公司,但从其2017年年报来看,国电电力还是按照比例对自己的应收账款进行了相应计提,其2017年应收账款坏账准备金额合计计提了1.76亿元,综合计提比例为2.95%。

如果马龙公司也能对其应收账款进行坏账准备计提,即使参照国电电力1年内6%的比例计提,其报告期内合计需要计提的坏账准备就超过了千万元,而考虑到其2017年净利润也不过1200多万元,如此看来,马龙公司不计提坏账准备的原因也就不言而喻了。如果其他几家标的公司也均合理计提坏账准备,那么这几家标的公司的净利润恐怕也是惨不忍睹,而这种结果很可能会影响到标的公司未来几年的业绩预测,进而对本次并购的交易价格带来一定的影响。

云南能投本次并购的四家标的公司均为公司控股股东能投集团旗下的新能源公司控制的企业,因此这四家公司也算是上市公司的“自家人”,本次交易是属于关联交易的。在此背景下,如果采用激进的应收账款计提政策,则会粉饰标的公司利润,进而做高了交易价格,此举的目的难免让本次并购有了瓜田李下之嫌。

责任编辑:王萌

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)