十张图了解2018上半年券商投行业务表现 头部效应凸显

自IPO审核趋严以来,优质项目稀缺程度上升,投行业务愈发向大型券商集中,中小券商竞争难度加大。随着IPO标准提高,中小投行项目少、过会难的情况将更加明显,业务压力大幅提升,寻求更多生机或成新的发展方向。

投行总承销金额情况

2018年上半年,股权融资规模7095.42亿元,同比减少20%;分月份来看,除了2018年2月较去年同期高,其余月份股权融资项目募资总额均不及2017年同期。同时,参与A股市场股权融资的企业数量由去年上半年的560家减少至320家,同比降幅43%。

国内股权融资市场行情不佳,给券商投行业务带来一定程度的影响。截至2018年6月30日,百家券商投行股债融资项目总承销金额达26615.2亿元,共有7家券商投行总承销额超过1000亿元。

投行总承销金额前十券商中,有5家券商投行总承销金额(股权融资承销+债券承销)超过1500亿元,从高到低依次是中信证券、中信建投证券、中金公司、招商证券和国泰君安证券,且均实现同比正增长。中信证券、中信建投证券、中金公司投行总承销金额更是超过2000亿元,头部效应凸显。

从同比增幅来看,除了华泰联合证券,其他券商均实现同比正增长。其中,中金公司增幅最大,上半年投行总承销金额达2152.96亿元,行业排名上升两位至第3名,同比增长82.67%;另外,中信建投证券、国开证券、国信证券上半年券商投行业务总承销额同比增幅也在20%以上。

可以看到,前十券商的投行业务受A股融资速度放缓、规模缩水影响不是很大,但中小券商却遭到严重冲击。投行总承销金额前六十券商中,有6家券商投行业务总承销额同比腰斩,降幅逾五成,包括德邦证券、瑞银证券、摩根士丹利华鑫证券、西南证券、财富证券等,行业排名均明显下滑。

股权项目承销收入情况

2018年上半年,共有43家投行股权融资项目收获承销保荐收入,合计41.09亿元。行业排名前十的券商投行,上半年IPO及再融资项目承销保荐收入均超过1亿元,累计28.42亿元,占全行业承销保荐费比重69%。

具体来说,中金公司半年股权融资项目承销保荐收入高居首位,达到6.40亿元,市场份额15.58%。中金公司能够登上首位,其原因是上半年承接了工业富联的IPO项目,独揽承销及保荐费达3.4亿元。

中信证券上半年股权融资项目承销保荐收入合计4.23亿元,市场份额10.3%,行业排名第二。华泰联合证券和中信建投证券紧随其后,上半年股权融资项目承销保荐收入分别达3.72亿元、3.64亿元,市场份额9.07%、8.86%。

值得一提的是,相较于去年同期,中天国富证券、华英证券、申港证券、世纪证券、高盛高华证券等中小券商今年上半年IPO项目承销保荐收入实现零突破,在投行IPO市场格局日益分化之下,显得尤为不易。

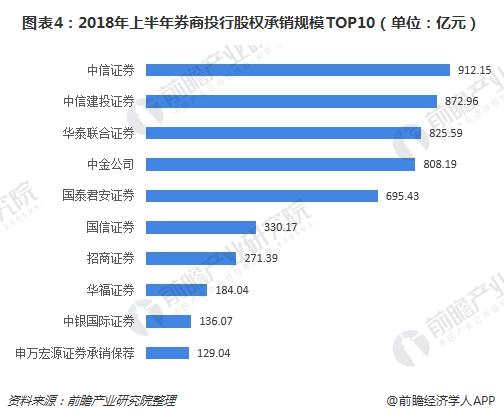

股权承销规模情况

今年上半年,共有15家投行股权承销规模超过100亿元。其中,中信证券、中信建投证券、华泰联合证券和中金公司这四大投行领跑全行业,上半年股权承销规模均超过800亿元。

具体来看,中信证券上半年股权承销业务承销总金额最高,达到912.15亿元;中信建投证券及华泰联合证券分列第二、第三位,股权承销规模分别达到872.96亿元和825.59亿元;中金公司排在第四,股权承销金额808.19亿元。

IPO承销保荐收入情况

上半年,仅35家券商投行参与IPO承销保荐,IPO承销保荐收入合计33.72亿元。其中,前十券商分别是中金公司、中信证券、华泰联合证券、中信建投证券、国泰君安证券、招商证券、广发证券、国信证券、海通证券及国元证券。

中金公司、中信证券、华泰联合证券、中信建投证券和国泰君安证券前五大投行上半年IPO承销保荐收入均超过2亿元,累计18.08亿元,占全行业比重54%。中金公司高居榜首,IPO承销保荐收入达到6.26亿元,市场份额占到18.58%。

IPO募资规模情况

上半年,新股发行速度大幅放缓,募集金额较2017半年度同比下降了26.4%,而首发家数同比下降74.5%。上半年,从上市板块来看,IPO融资家数及金额最多的仍旧是主板,共发行36只,募资637.01亿元。

2018年上半年IPO承销金额前十券商中,中金公司大幅领先,IPO项目募资总额达333.40亿元,占IPO总承销金额的36.13%;中信建投证券紧随其后,IPO项目募资总额为93.43亿元;华泰联合证券、中信证券IPO项目募资总额也在80亿元左右。

从IPO承销数量来看,中信证券及中信建投并列第一,各承销7家,承销金额分别为93.43亿元、79.5亿元;华泰联合证券排在第二,IPO承销数量为6家。

增发项目承销保荐收入情况

尽管增发融资在股权总融资中所占比重仍是最大,但是从2017年来,其融资额和增发家数有了较大下降趋势。截至2018年6月底,增发融资金额为3677.60亿元,而增发家数为177家,同比下降45.41%和31.66%。2018年半年度实施增发的企业依旧集中于民营企业和国资委央企,融资金额分别达2292.76亿元和790.45亿元,两者占增发融资总额的83%。

前十券商中,中信建投证券增发项目承销及保荐费达9959.67万元,市场份额16.04%,位居行业首位;紧随其后的是中信证券,上半年增发项目承销及保荐费达6290.77万元,市场份额10.13%;东兴证券、申万宏源证券增发项目承销及保荐费也在5000万元以上。

增发项目募资规模情况

上半年,投行增发项目募资规模前十中,华泰联合证券以708.31亿元的增发募集金额领跑全行业,位居首位;中信建投证券和中信证券位列第二、第三,上半年增发项目募资总额均超过400亿元。

从项目数量来看,中信证券位居首位,共完成了20单A股上市企业增发融资;中信建投证券排在第二,共完成18单增发融资项目。

更多数据请参考前瞻产业研究院发布的《2018-2023年中国证券行业深度调研与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

报告根据证券行业的发展轨迹及多年的实践经验,对证券行业未来的发展趋势做出审慎分析与预测。是证券经营机构、监管单位、证券服务机构、投资企业准确了解证券经营机构当...

如在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。