8月20日,阜丰集团(0546.HK)公布2019年上半年业绩,截至2019年上半年,公司实现总收入77.04亿元(人民币,下同),同比增长16.54%;实现净利润6.13亿元,同比增长94.51%;每股基本及摊薄盈利分别为0.2742港元及0.2741港元,中期派发股息每股0.093港元,相较2018年同期每股股息0.042港元增长121.43%;同时2019年上半年公司股本回报率为11%,较2018年同期显著提升。

在国内宏观经济放缓、中美贸易摩擦以及非洲猪瘟爆发的大环境下,阜丰集团上半年的经营业绩较去年同期依然显著增加,这主要归功于味精价格大幅上升及氨基酸业务的收入及盈利能力明显改善。尽管2019年上半年主要原材料成本有所增加,但在味精价格大幅上升的环境下,味精利润率仍有所提升,这也使得公司期内利润增速明显高于收入增速。

一. 味精业务延续强势助中期业绩飘红

阜丰集团主要业务分为氨基酸和黄原胶两大类。氨基酸业务主要包括生产及销售食品添加剂(主要产品包括味精及淀粉甜味剂)、动物营养(主要产品包括苏氨酸、赖氨酸及玉米提炼产品)及高档氨基酸(主要产品包括缬氨酸、亮氨酸、异亮氨酸、谷氨酰胺及透明质酸);黄原胶分部则主要包括了黄原胶、威兰胶、果胶等胶体的生产及销售。

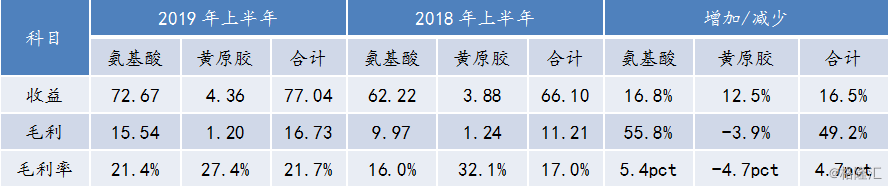

业务构成方面,氨基酸是阜丰集团最主要的收入来源。2019年上半年,公司氨基酸业务实现收入72.67亿元,较2018年同期的62.22亿元增加16.8%,占公司总营收的94.34%(见表1)。

表1:氨基酸业务是阜丰集团最主要的收入来源 单位:亿元

资料来源:公司公告

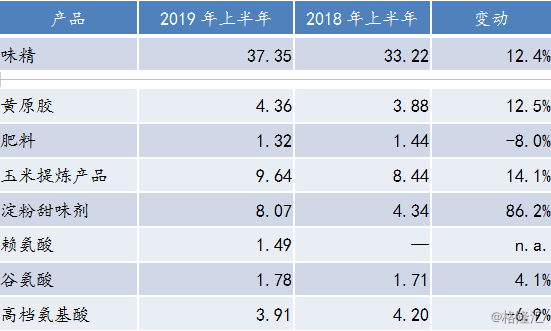

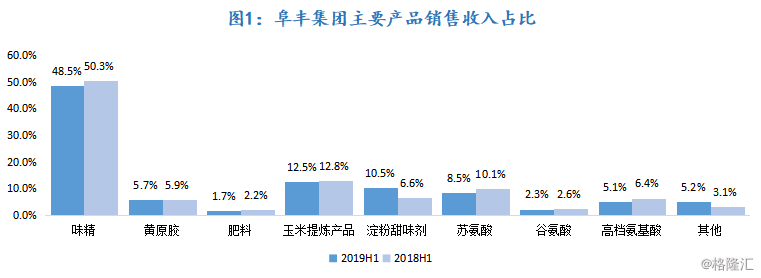

销售结构方面,氨基酸中的味精业务撑起了阜丰集团收入的“半边天”。2019年上半年,味精业务实现收入37.35亿元,同比增长12.4%,在整个公司中的销售占比亦为48.5%(见表2、图1)。

表2:2019年上半年,阜丰集团主要产品收入表现 单位:亿元

资料来源:公司公告

对于味精主业的专注,让阜丰集团在本轮味精行业的高景气周期中持续受益,味精业务录得毛利及毛利率大幅增加,对期内味精业务的收入贡献也带来了积极影响。而这其中的关键变量,就是味精产品价格的提升。

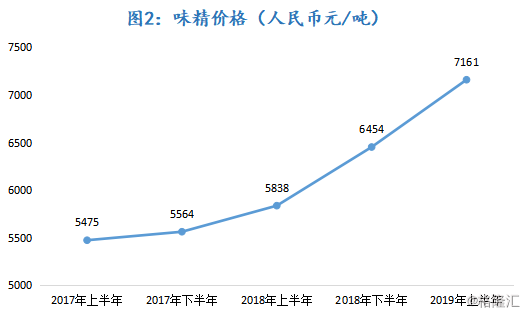

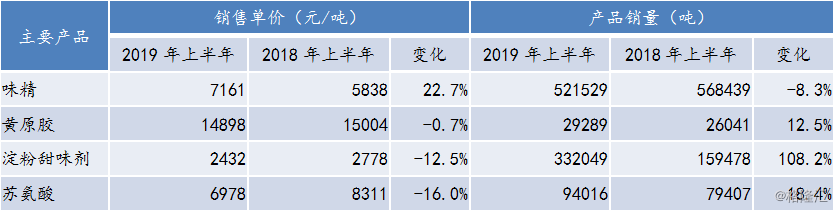

2019年上半年,味精产品价格持续稳步小幅上涨,延续了此前的强劲势头。自2017年以来,味精平均价格涨幅约30.8%。而截至今年上半年,味精的平均价格为每吨约7161元,相较2018年同期每吨约5838元的价格,近一年内的价格涨幅就高达22.7%(见图2、表3)。

表3:阜丰集团主要产品售价及销量

尽管今年上半年阜丰集团的主要原材料成本呈上升趋势,且经过对味精市场策略调整,阜丰集团的味精销量在上半年出现8.3%的下降,但味精价格的加速上升和生产效率的改善仍使得公司味精业务的利润率有所提升。2019年上半年,阜丰集团毛利率由17.0%同比上升至21.7%,提升4.7pct。

为降低单一产品价格波动或行业周期带来的不利影响,在深耕味精市场的同时,阜丰集团也在不断丰富公司品类。2019年1月,阜丰集团位于齐齐哈尔龙江县二期厂房投产,使公司新增20万吨赖氨酸产能和30万吨淀粉甜味剂产能。结合已有的苏氨酸和小品种氨基酸,公司已经具有苏,赖,色,缬的较完整氨基酸品类;同时,公司高档氨基酸产品相较其他产品毛利率较高,部分产品毛利率可达40%-50%。而30万吨的新增产能,也让淀粉甜味剂的产量及销量分别大幅增长约112.0%和108.2%。

二. 味精行业:寡头格局既定,需求整体稳定

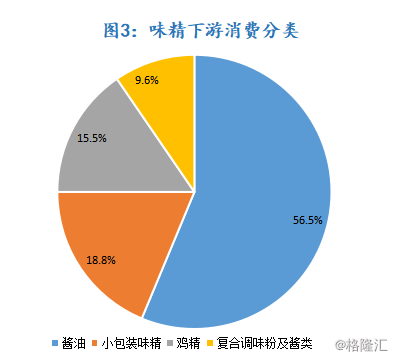

国内味精行业下游需求端主要为食品加工及调味品行业、餐饮行业和家庭消费,分别占比50%、35%和15%,与国外市场的需求结构基本相近。同时,由于客户分散且对涨价敏感度较低,需求端具有刚性且整体稳定。细分子行业来看,味精下游消费酱油占比56.5%,小包装味精占比18.8%,鸡精占比15.1%,复合调味粉及酱类占比9.6%(见图3)。

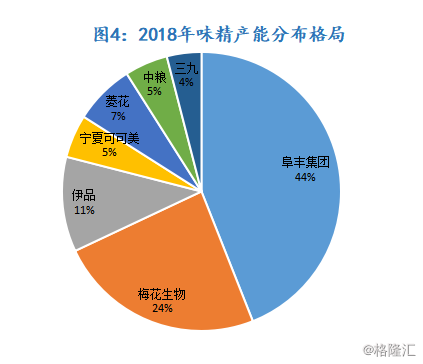

从上游供给端来看,味精行业目前形成了以阜丰集团和梅花生物为代表的双寡头格局,这两家公司的市场份额合计超过80%。如果再加上宁夏伊品等企业,行业前五大厂商市场份额已经超过90%。行业的高集中度使阜丰集团这种头部厂商对于行业的供给有着相对较强的把控能力,通过行业竞争和巨大的资本投入构建了完整的产业链,形成了较高的护城河,在行业价格波动时仍能够有较好的盈利水平。华经情报网显示,2018年阜丰集团产能份额占比 44.4%,远超于梅花生物的23.9%和宁夏伊品的10.9%(见图4)。

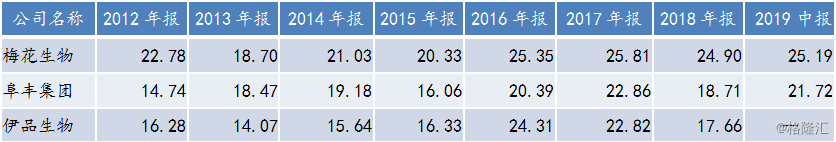

盈利能力方面,阜丰集团2012年以来的盈利能力整体保持稳定,其中毛利率大致维持在15%-20%的区间内,且呈逐年上升趋势。表4:阜丰集团、梅花生物、伊品生物毛利率对比 单位:%

图5:战略性基地布局尽享低成本优势

三. 动物饲料产品止跌、味精价格高走

阜丰集团具有投资性价比

2019年上半年,阜丰集团共销售苏氨酸约9.40万吨,同比增长18.40%,但由于自2018年下半年非洲猪瘟的爆发,苏氨酸的平均售价大幅下降,苏氨酸总销售额同比下降1.9%,从而导致2019年上半年饲料氨基酸业务毛利率大幅下降10.8pct。好在味精价格的大幅上涨和淀粉甜味剂收益贡献的增加有效对冲了饲料氨基酸需求下行带来的不利影响。

相对来讲,以苏、赖氨酸为代表的动物饲料产品的疲弱状况将在今年下半年持续一段时间,非洲猪瘟带来的下游需求不振短期难以改善。但从另一个角度来说,国内苏、赖氨酸产品价格价差目前均处于历史低位,后续继续下跌的空间已非常有限。例如,2018年苏氨酸均价为8653元/吨,进入2019年,随着下游饲料需求走弱价格持续走低,到3月中下旬一度跌至7300元/吨,截至目前的最新报价为7600元/吨。苏氨酸在价差方面也处于历史底部,苏氨酸-玉米目前的价差仅维持在1000元/吨左右水平。(注: 以上为含税价格)

龙江生产基地的顺利投产也将在后续为阜丰集团带来赖氨酸的稳定增量,可以期待未来需求底部回暖带来的供需结构好转,对产品价格无需过分悲观。

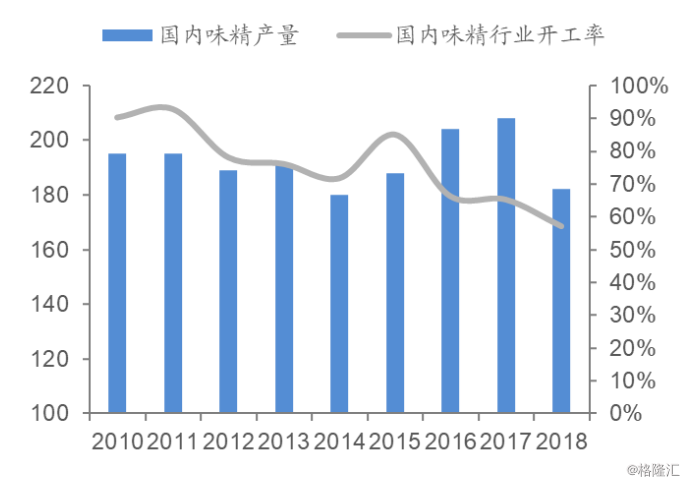

苏、赖氨酸为代表的动物饲料在下半年具有较强的“止跌”预期,味精价格“高走”的预期同样强烈。2018年6月,受内蒙古地区环保核查影响,阜丰宝鸡厂区、宁夏可可美、福建武夷暂时停产,呼和浩特阜丰和宁夏伊品生产线也作出调整。内蒙古是我国最为主要的味精生产区域,占国内过半总产能及总产量。在此影响下,国内味精行业整体开工率大幅下滑,前期库存逐渐消化,供应稍紧(见图6)。

图6:环保检查趋严味精生产受到较大影响(万吨)

资料来源:卓创资讯

综合判断,今年下半年,阜丰集团味精业务盈利有望高位维持,饲料氨基酸业务虽弱势运行但继续下行空间已非常有限,未来随着饲料氨基酸业务的回暖,以及龙江生产基地的逐步放量,公司在2019年业绩继续维持增长的确定性较大。但同时,也需要密切关注未经开工率提升导致味精价格回落的可能情况。

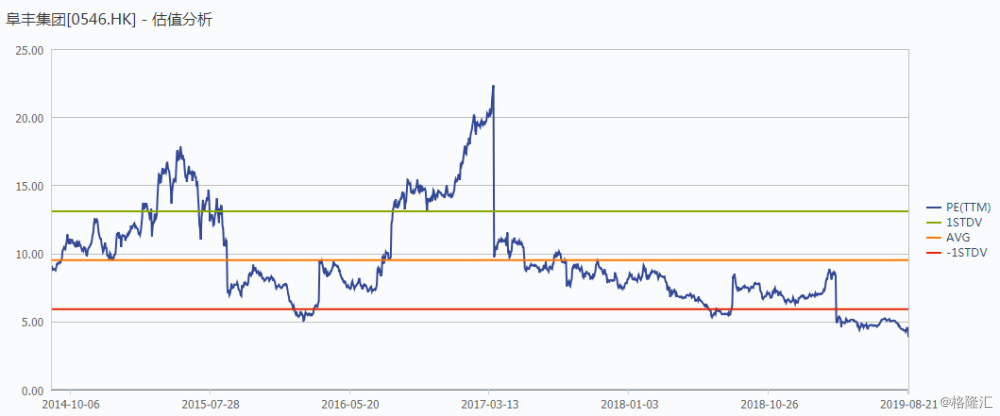

根据中金公司的最新研报, 阜丰集团目前的市盈率水平介于2019/2020年盈利的6.8-7.7倍。而集团董事长在业绩发布会上明确表示会逐步提高派息水平 (目前为35%)。 从横向和纵向两个维度比较,阜丰集团目前的估值处于历史绝对低位。在公司未来业绩保障度较高的前提下,阜丰集团当前不存在“估值陷阱”。

图7:阜丰集团过往五年市盈率表现

资料来源:Wind

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员