同源康医药通过港交所聆讯 但估值的警钟已经响起

见习记者 吴佳霖 深圳报道

见习记者 吴佳霖 深圳报道

浙江同源康医药股份有限公司以下简称“同源康医药”)完成了关键一跃。

在2024年1月26日递交招股书后,7月22日同源康医药正式通过港交所主板上市聆讯,将很快在港交所挂牌上市。

此次上市,尚未赢利的同源康医药是取用18A的条款实现IPO目标,中信证券为其独家保荐人。

同源康医药成立于2017年,是一家临床阶段的生物制药公司,致力于发现、开发差异化靶向疗法并对其进行商业化,以满足癌症治疗中亟待满足的医疗需求,特别是在肺癌领域。

此次同源康医药拟在中国香港联合交易所发行不超过92,849,500股境外上市普通股。此外,公司36名股东拟将所持合计144,706,173股境内未上市股份转为境外上市股份。

同源康医药的融资历程引人注目。资料显示,同源康医药先后经历了天使轮、Pre-A轮、A轮、B轮、B2轮、C轮及D轮融资,相关融资均包含有赎回特权的对赌协议。

2024年1月15日,同源康医药完成递表前最后一轮融资,中金启合、长兴鑫晟、湖州人才、汇宇制药以9.55元/股的价格向公司合计增资1.85亿元,公司估值升至30.85亿元,较五年半前的1.3亿元大涨近23倍。

那么,同源康医药如今的估值是否合理呢?

与其他公司相比,23这个数字听上去有些庞大。但细究其融资过程,会发现投资者们的行为符合港股18A公司“长坡厚雪”的特点。

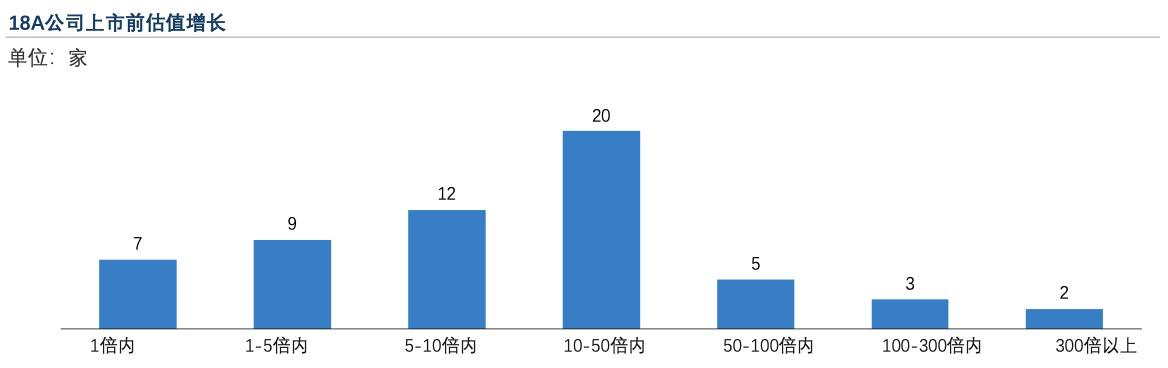

据沙利文等2023年联合发布的《港股18A&科创板生物科技行业发展蓝皮书》,横向比较其他18A公司,18A公司发行前普遍融资频率高,市值增长突出。截至2023年8月31日,已上市18A公司中,上市前估值增长幅度在10-50倍区间的公司数据最多,同源康的估值涨幅也在这个正态分布的峰值点。

从过往历史来看,港股18A公司估值一般有四种计算方法。

第一种为可比公司法。即比较公司法通过比较与同行业其他上市公司的财务指标来进行估值,比如P/E(市盈率,价格/利润)、P/S法(价格/销售额)。

第二种为可比交易法。即选取近期交易中,与待选药物适应症接近、市场空间接近、竞争格局类似、研发进展接近的药品的交易,通过许可交易中可比药物的估值,再根据市场判断、研发进度等给予一定调整,给待选药物一个估值参考。此估值方式通常适用于已商业化但未盈利的公司,故对于同源康不够适用。

第三种为DCF/现金流折现法。创新药研发周期长,其产生的收入、利润等多在未来50年甚至20年才能实现,因此DCF较为适合创新药的估值。

(现金流折现法;图源/沙利文)

第四种为风险调整后的净现值法(r-NPV)。考虑创新药研发风险大,存在失败概率,r-NPV法在DCF的基础上,考虑药物未来研发成功的概率,对现金流进行调整后再折现,是创新药估值最常用的方法之一。

(风险调整后的净现值法;图源/沙利文)

根据同源康的情况,可以结合可比公司法和风险调整后的净现值法进行估值。

虽然同源康医药已建立由11款候选药物组成的产品线,但可聚焦其核心产品TY-9591进行估值分析。

招股书显示,核心产品TY-9591是同源康医药的明星产品,为三代EGFR-TKI抑制剂的代表产品之一,主要用于治疗非小细胞肺癌(NSCLC)。TY-9591的临床进展迅速,已于2022年进入临床III期试验阶段,预计将于2025年一季度向国家药品监督管理局(NMPA)递交有条件上市申请。

据《2024年非小细胞肺癌市场规模与产业链分析》显示,预计全球非小细胞肺癌市场在预测期间将以13.69%的复合年增长率增长,并预测至2029年全球非小细胞肺癌市场总规模将会达到5587.18亿元。

虽然同源康尚未实现商业化,但乐观的市场预估给同源康估值释放了积极信号。然而,值得注意的是,从风险来看,同源康的面临的挑战包括但不限于监管需求,抑制剂的竞争,创新药板块的整体下行等。

假设TY-9591的成功上市概率为60%,预期未来1年的现金流(不考虑风险)为1亿元,折现率选择12%,那么调整后的第一年的r-NPV部分大概是0.53亿元。

在采用可比公司法评估同源康医药的估值时,可将基石药业作为比较对象。基石药业是一家同样专注于肿瘤治疗领域的生物科技公司,已有产品上市并实现商业化,其市场表现和财务数据可以参考。

从收入和利润角度对比。同源康医药的研发成本主要包括候选药物的试验及测试开支、员工成本、研发设备及仪器以及用于研发目的的无形资产有关的折旧及摊销费用等。

2022年和2023年1-9月的研发开支分别为2.3亿元和1.89亿元。同源康医药目前尚未有产品成功上市,2022年及2023年1-9月,公司实现收入分别为4424.2万元、0万元,净亏损分别达3.12亿元、2.66亿元,累计亏损近6亿元。

基石药业在2022年全年总收入超预期增长,预计将达到4.75亿元以上,相较于2021年收入翻倍,盈利能力远超行业,市值一度超过240亿元。在成立的7年时间,基石药业成功商业化了4款产品,但也因此付出了不低的代价。例如引进三款前沿管线,基石药业分别向Blueprint公司和Agios公司支付4000元美元和1200万美元的首付款,还有4-5亿美元的里程碑款和15-25%的销售分成,但同期仅带来了3.64亿元的收入。

以如此的业绩,基石药业的估值是多少呢?答案是:15.28亿港元(截止7月25日收盘)。

峰回路转,5年后港交所开启了18A企业上市的征程,如今却重新走回到了原点。

世达律所《2024年中国香港上市生物科技公司报告》的数据显示,2018年至2023年港股上市的63家生物科技公司,总计融资超过1200亿元;与之相对,目前港股“18A”药企整体的亏损,已经将IPO融资给全部亏完。

2024年开年,创新药回暖迹象抹去,A股药明康德以两个月内的4次跌停,屡次带动了创新药板块的整体下行;在6月24日,君圣泰医药的股价跌幅达到了57.66%。回到整个板块中,“18A”药企目前没有在市场上给予投资者可观的收益回报。

对同源康医药而言,除却两年亏损近6亿元以外,其已资不抵债,截至2023年9月30日,公司净负债额已高达7.67亿元。招股书显示,截至2024年1月22日,对于上述各轮融资所得的资金款项,同源康医药已使用了80%。2022年、2023年9月末、2023年11月末,公司现金及现金等价物分别为9076.2万元、8030.6万元、4950.1万元。

尽管同源康医药的市场预估乐观,公司在研药物的临床前研究和早期临床试验均取得了令人鼓舞的结果,但生物科技行业有其特殊性和风险:新药研发是一个高投入、高风险、长周期的过程,存在临床试验失败、监管审批不通过、市场竞争加剧等多重风险。

在通过港交所耹讯之后,同源康将踏上国际配售的征程,在那里基石投资人给的价格将是决定其估值的第一步;随后,暗盘阶段和上市第一天的股价,是决定未来一个月估值的关键钥匙;真正的考验,则在于上市6个月后的解禁期,那才是其最终估值的最后一扇门。

2024-07-26 19:15:27

2024-07-26 19:15:27